Фондовая биржа — это коммерческая структура которая организует торговлю на рынке ценных бумаг.

Разберемся подробнее:

Что такое фондовая биржа

Фондовая биржа это площадка для проведения операций с ценными бумагами.

Задача биржы — посредничество при совершении сделок, обеспечение их безопасности, предоставление гарантий соблюдения требований законодательства.

Основное предназначение фондовой биржи – посредничество.

Фондовая биржа это простыми словами – место, где встречаются покупатель и продавец. Упрощенно процедуру деятельности фондовых бирж можно описать следующим образом.

Компания выпускает ценные бумаги (например, акции) определенной стоимости с целью привлечения дополнительных финансов в бизнес (привлечение инвестиций).

Люди желающие вложить деньги в ценные бумаги, обращаются на фондовую биржу и покупают их. Для этого пользуются услугами профессиональных посредников — брокеров.

В дальнейшем, инвестор, купившее акции, может их продать быстро либо через определенный промежуток времени. Если цена выросла, то инвестор получает прибыль, если упала – убыток. Фондовая биржа обеспечивает сам процесс совершения сделок.

С развитием интернет технологий, торги осуществляются дистанционно. Нужно иметь соответствующее программное обеспечение которое обычно предоставляют брокеры.

История возникновения фондовых бирж

Прообраз фондовых бирж впервые возник в XIII в. в Италии в виде вексельных ярмарок (вексельных рынков).

Официальная фондовая биржа впервые зарегистрирована в г. Амстердаме в 1602 г. Там впервые предложили на продажу акции, а не только векселя (долговые обязательства).

Старейшая фондовая биржа – Лондонская, основана в 1773 г. Тогда определили, что такое фондовая биржа.

В ХХ веке все развитые государства имели фондовые биржи.

В ХXI веке распространение получили электронные торги — теперь не обязательно присутствовать в торговом зале, что бы заключать сделки.

Фильм про фондовую биржу «В биржевой яме»

Биржевая яма — именно так называется зал где работали трейдеры.

Теперь ямы пустуют. Трейдеры работают из любой точки мира где есть интернет.

Функции фондовой биржи

Фондовые биржи имеют следующие функции:

- предоставление площадки для торговли ценными бумагами. Ранее это включало в себя наличие помещения, рабочих мест для участников. Современные биржи предоставляют дистанционный доступ к торгам — датацентры;

- установление процедуры (последовательности) совершения торгов;

- гарантия осуществления биржевых договоров;

- разрешение возникающих между сторонами споров;

- предоставление участникам торгов необходимой информации;

- хеджирование – страхование от убытков по сделкам;

- контроль за ценными бумагами;

- контроль за соблюдением законности совершаемых сделок;

- осуществление расчетов на правах посредника.

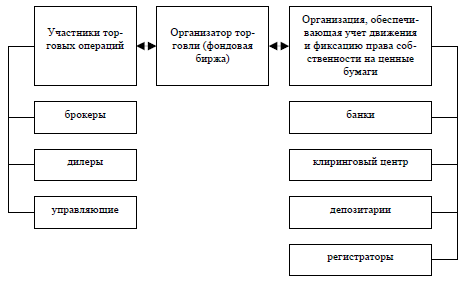

Структура биржи

Участники фондового рынка

Фондовая биржа имеет организационную структуру со следующими участниками.

Брокеры

Совершать торговые и другие операции могут только лица, являющиеся членами биржи. Таким образом, сторонний человек должен обратиться к брокеру, профессионалу с лицензией.

Трейдер поручает биржевому брокеру совершить действия на бирже по покупке либо продаже ценных бумаг.

Кроме того, брокер оказывает консультационные услуги клиентам по их желанию. Брокерские услуги предоставляют юридические лица. Субъект может просто дать поручение брокеру на совершение сделки с бумагами – и тот выполнит.

Однако брокеры – профессионалы и владеют информацией относительно акций, облигаций, эмитентов и инвесторов. Поэтому своим клиентам они могут предоставить квалифицированную консультацию. Брокер несет ответственность за сделки перед клиентом.

Для проведения сделок открывается брокерский счет. По договору на брокерское обслуживание, клиент уплачивает определенную сумму брокеру за предоставленные слуги. Это может быть процент от сделок, фиксированная сумма за единицу времени (например, плата за годовое обслуживание) либо комбинированные варианты.

Брокеры действуют на бирже от имени субъекта-поручителя.

Инвесторы

Инвесторы – это лица, покупающие ценные бумаги с целью получения от этих сделок выгоды. Цель инвесторов — деньги, доход. Они вкладывают финансы в бумаги, а затем получают прибыль по ним в виде процентов или выплат. Например, по акциям выплачиваются дивиденды, по облигациям – проценты. Кроме того, владение акциями дает право голоса в управлении предприятием. 1 акция – 1 голос.

Или же продают бумаги после их подорожания другим лицам, а разница в ценах покупки-продажи будет их доходом.

Эмитенты

Эмитентами называют субъектов, осуществляющих первичный выпуск ценных бумаг (эмиссия). Ценные бумаги – это то, чем торгуют на фондовой бирже. Эмитентам нужны деньги для того, чтобы развивать бизнес либо реализовать финансово затратные проекты. Эмитентами могут выступать как коммерческие организации, так и государственные структуры, муниципальные.

Регуляторы

Организации, осуществляющие, регулирование деятельности фондовых бирж, называют регуляторами. Основной регулятор на нормативно-правовом уровне устанавливает правила биржевой торговли, допуск эмитентов и ценных бумаг на биржу, порядок выдачи лицензий.

Кроме того, регулятор осуществляет контроль за соблюдением действующего законодательства и рассматривает жалобы субъектов.

В большинстве стран основными регуляторами являются Центральные банки государства (в Российской Федерации – Банк России) либо специальные комиссии (в США – комиссия по ценным бумагам и биржам).

Регулятор, при необходимости, вводит определенные ограничения на сделки и круг участников.

В каждой стране действуют свои, местные регуляторы, которые следят за всей работой биржи и деятельностью отдельных ее участников (например, брокеров). Их цель – соблюдение законности при проведении торгов на площадке. К ним относят специально созданные биржевые комитеты.

Как зарабатывать на фондовой бирже

Заработок на бирже требует знаний, опыта и трудолюбия. Профессиональные участники вырабатывают собственную торговую стратегию или используют автоматических торговых роботов.

Но существуют общие направления получения прибыли:

- игра на повышение, активы покупаются по одной цене, а продаются по более высокой. Разница в ценах будет доходом;

- игра на понижение, когда продаются активы в ожидании их дальнейшего снижения, чтобы потом купить по более низкой цене, это возможно если например использовать инсутрменты CFD или обратные ETF;

- долгосрочное инвестирование. Покупаются ценные бумаги не с целью их быстрой продажи, а для получения дивидендов или процентов по ним.

Движение ценных бумаг отображается в графиках, например:

Риски

Любой участник сделки рискует, покупая ценные бумаги. Мировые катаклизмы, политические события, финансовые санкции могут негативно сказаться на стоимости ценных бумаг.

Риски больше на краткосрочных сделках, но в благоприятном случае и прибыль больше. Это значит, что если инвестор покупает акции с целью их выгодной перепродажи, то он рискует – бумаги могут стать дешевле, их денежный эквивалент – ниже.

Если же стоимость ценных бумаг увеличится, то их продажа принесет лицу прибыль. Те суммы, которые при долгосрочном инвестировании субъект получает за год, при удачной краткосрочной сделке можно получить за день.

Эксперты отмечают, что стоимость ценных бумаг неуклонно растет в последние десятилетия, даже не смотря на кризисы.

Поэтому долгосрочное инвестирование может обеспечить пусть невысокий, но стабильный доход инвестору за счет получения, например, дивидендов по акциям.

На фондовой бирже есть такое понятие как индекс.

Самый известный индекс SP500 — для его расчета используют стоимость акций 500 самых крупных компаний по капитализации.

Посмотрев на график индекса можно увидеть, что даже после финансовых кризисов акции восстанавливаются в цене и растут дальше.

Именно потому Уоррен Баффет один из самых богатых людей на планете — он просто всегда покупает акции зная, что Фондовый рынок все равно вырастет.

Как купить акции

Что бы купить акции вам нужно открыть счет у брокера который предоставляет доступ к биржам.

Самые известные брокеры на рынке США:

- Fidelity

- TD Ameritrade

- Vanguard

- Schwab

- Interactive brokers

Самые известные на Российском фондовом рынке:

- Финам

- Открытие

- Альфа-банк

- ВТБ

Полный список можно изучить на сайте Московской Биржы.

Купить акции напрямую на бирже нельзя. Биржа обеспечивает техническую инфраструктура, а брокеры являются обязательными посредниками при покупке и продаже финансовых активов.

Легальность фондовых бирж

Все фондовые биржи осуществляют свою деятельность легально (законно).

То, чем занимается фондовая биржа, имеет важное общегосударственное значение, обеспечивает вливание финансовых потоков в развитие экономики.

Важно! Все этапы совершения сделок, их законность, проверяются регуляторами и контролирующими органами. Поэтому участники торгов защищены от мошенничества. Легальность – это основное свойство, привлекающее клиентов на биржу. Если брокер нарушит права клиентов, то его лишат лицензии.

Правила биржи обеспечивают честную процедуру совершение сделок и равенство сторон.

6 thoughts on “Что такое фондовая биржа и как купить акции”

Comments are closed.