Не секрет, что лишь немногие варианты инвестирования являются по-настоящему эффективными.

Кроме того, начинающий инвестор может столкнуться с мошенниками, желающими заполучить его финансы.

Чтобы избежать лишних рисков, следует подойти к вопросу вложения капитала ответственно. Только в этом случае можно надеяться на получение стабильного дохода.

Мыслить стратегически и действовать тактически — в этом залог будущей финансовой независимости и достойной пенсии.

Давайте разбираться какие есть инструменты в инвестициях.

- Основы грамотного инвестирования или на что смотрят опытные инвесторы

- Куда вкладывают ведущие мировые инвесторы

- С какой суммы можно начать инвестировать

- Куда вложить деньги — 5 обязательных инвестиционных инструмента

- Расширяем инвест-портфель — куда еще инвестировать деньги

- Калькулятор инвестиций

- Сколько нужно денег, чтобы начать инвестировать и получать ежемесячный доход

- Как начать инвестировать: правило 4-х конвертов

- Золотые правила правильного инвестора — ТОП-7

- Куда вложить средства, чтобы зарабатывать — конкретные примеры

- Ответы на часто задаваемые вопросы

Основы грамотного инвестирования или на что смотрят опытные инвесторы

Прежде чем начать инвестировать, необходимо получить представление о пользе основных финансовых инструментов, а также рисках, связанных с их использованием.

Грамотное инвестирование строится на следующих принципах:

- Создание финансовой подушки. Делать вложения без материальной базы недопустимо. Минимальный размер финансовой подушки, необходимый для инвестирования — запас денег на 6 месяцев, не предполагающий изменение образа жизни или задействование иных источников дохода. Исключение можно сделать только при наличии стабильного пассивного дохода.

- Диверсификация вложений. Чтобы финансы работали максимально эффективно, их рекомендуется распределить по нескольким инвестиционным инструментам или экономическим отраслям.

- Контроль рисков. Перед тем, как вложить деньги, стоит сначала оценить размер потерь при неблагоприятном исходе событий, а только потом рассчитать предполагаемый размер заработка.

- Привлечение со-инвесторов. После получения определенного опыта в области инвестиций можно начать вкладывать деньги сообща. Такой подход открывает значительно больше возможностей для получения выгоды. Рекомендуется найти привлекательный, но требующий больших вложений проект и привлечь людей, готовых поддержать эту идею.

- Пассивный доход — это суть инвестиций. Необходимо добиться того, чтобы деньги работали, в то время как их владелец отдыхал.

Куда вкладывают ведущие мировые инвесторы

Уоррен Баффет и Джордж Сорос сумели заработать миллиарды на инвестициях в перспективные отрасли. Их имена известны во всем мире и являются индикатором правильного выбора для многих начинающих вкладчиков.

Пример Уоррен Баффет

Уоррена Баффет, начинал с 13 лет и нескольких долларов, а теперь не просто покупает акции, а выкупает контрольные пакеты компаний.

Он много лет занимает ТОП рейтинга Forbes, и постоянно увеличивает свои вложения в финансовый сектор, например, в банк Goldman Sachs и не забывает диверсифицировать инвестиционный портфель по всем отраслям экономики.

Пример Джордж Сорос

Инвестиционный фонд Джорджа Сороса, занимающего 20-е место в рейтинге Forbes, увеличил доли в Facebook, Apple и Twitter. Кроме того, были приобретены акции AT&T Inc, Chevron Corp и T-Mobile.

С какой суммы можно начать инвестировать

Инвестировать можно даже минимальные суммы.

Тем, кто выбрал в качестве первого инвестиционного инструмента акции или банковский вклад, хватит и 100 долларов для старта.

Конечно, на быстрый доход в этом случае рассчитывать не придется, но можно двигаться к своей цели постепенно и через несколько лет прийти к цели.

Главное в инвестициях не начальная сумма, а постоянство в наращивании капитала, именно так можно получить заветный миллион.

Куда вложить деньги — 5 обязательных инвестиционных инструмента

В настоящее время рынок переполнен предложениями, касающимися возможности увеличения капитала.

Но большинство этих супер-курсов и других «волшебных таблеток» придумано, чтобы увести деньги доверчивых инвесторов.

Гораздо разумнее обратиться к проверенным способам вложений с умеренными рисками и ожидаемой доходностью.

1. Банковский вклад

Это наиболее популярный способ инвестиции финансов, но необходимо помнить, что доход от банковских вкладов можно сравнить с уровнем инфляции.

Кроме того, если организация разорится, сумма выплат составит до 1 400 000 рублей независимо от размера капитала. (в каждой стране свой размер Фонда Гарантирования Вклада)

Если сумма вашего вклада больше чем Гарантий Фонд от государства, то откройте депозит в другом банке.

Плюсы и минусы вложения в банк

Преимущества:

- небольшие риски;

- финансы можно в любой момент забрать;

- для того чтобы начать, достаточно 1000 рублей;

- не нужно разбираться в тонкостях работы инвестиционного инструмента — условия максимально понятны.

Недостатки:

- небольшая процентная ставка;

- в случае снятия денег раньше срока выгода будет потеряна.

2. Фондовый рынок

Этот инструмент подходит для тех, кто имеет капитал, настроен на получение высокого дохода и готов рисковать.

2.1 Акции и ETF

Акциями являются ценные бумаги, дающие их обладателю право принимать участие в процессе управления организацией, получать дивиденды с прибыли и претендовать на часть имущества в случае ликвидации компании.

ETF — это биржевой инвестиционный фонд (Exchange Traded Fund) составленный и управляемый профессиональными управляющими.

2.2. Облигации

Облигации — это ценные бумаги, выпущенные на определенный срок.

Их владельцам гарантируется фиксированный процент прибыли и возврат номинальной стоимости бумаг после окончания периода их действия.

2.3 IPO

IPO — это инвестиции в компании которые выходят на фондовый рынок еще до того как их акции начали торговаться в общем доступе.

Зачастую это позволяет купить их намного дешевле, чем они будут стоит месяцы и годы спустя.

Например, когда Facebook проводил IPO их акции стоили 38$, а в 2019 уже 198$ за 1 акцию.

2.4 ПИФы

ПИФ — это Паевой Инвестиционный Фонд, который самостоятельно собирает свой инвестиционный портфель из депозитов, акций и облигаций, а затем продает его доли — паи.

Когда истекает оговоренный срок, инвестору перечисляют проценты, соизмеримые с размером его пая.

Плюсы и минусы инвестиций в фондовый рынок и ПИФы

Преимущества:

- небольшая минимальная сумма инвестиций (1000 руб. или даже меньше);

- возможность регулярно получать дивиденды;

- процентная ставка, как правило, выше, чем в банке;

- множество доступных инвестиционных инструментов (облигации, опционы, акции, фьючерсы);

- можно составить инвестиционный портфель самостоятельно, проконтролировав уровень доходности и рисков.

Недостатки:

- высокая сложность инвестирования по сравнению с депозитом в банке;

- есть риск остаться в убытке;

- чтобы управлять инвестиционным портфелем без помощи специалистов нужны специальные знания.

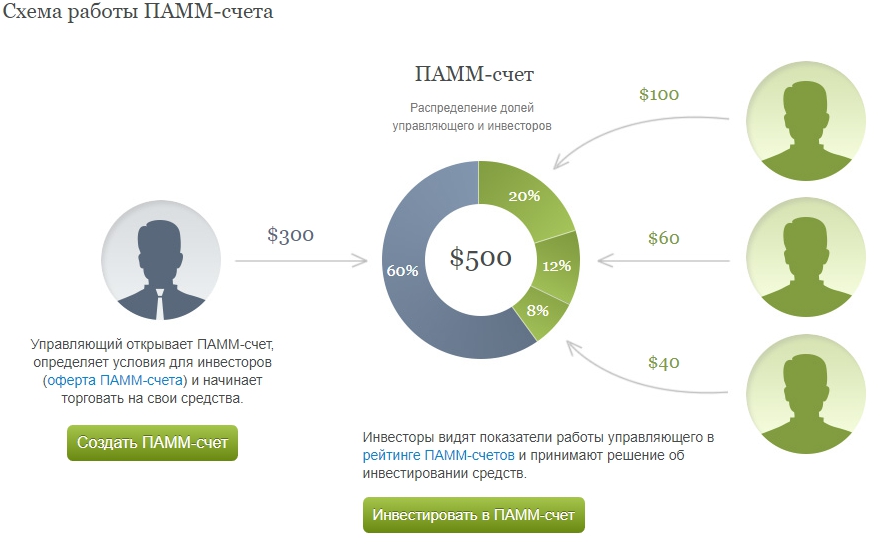

3. Доверительное управление на Форекс (ПАММ счета)

Тем, кто не хочет углубляться в особенности торговли на Форекс, стоит инвестировать в ПАММ-счета.

Данная операция предполагает сотрудничество с трейдером, получающим вознаграждение за профессиональное управление инвестицияими.

Важно! Чтобы снизить риски, можно вложиться в несколько ПАММ-счетов.

3.1. Трейдинг или инвестиции

Форекс позволяет быстро заработать хорошую доходность, совершая сделки в течение дня — интрадей трейдинг.

Но самостоятельный трейдинг это не пассивный доход.

Трейдер это полноценная профессия на освоение которой могут уйти годы.

Плюсы и минусы инвестирования в Форекс

Преимущества:

- для того чтобы начать, достаточно 100 долларов;

- можно за короткий период заработать крупную сумму;

- много валютных пар (инструментов) для торговли.

Недостатки:

- чтобы самостоятельно торговать, необходимо обладать техническими знаниями и навыками;

- довольно высокие риски.

4. Драгоценные металлы

Инвестировать в золото и другие драгоценные металлы особенно эффективно в период кризиса. Золотые слитки или монеты можно приобрести как в банке, так и у брокеров.

Вложение в драгоценные металлы отличается высокой надежностью, но этот способ больше подходит для сохранения финансов, а не для их приумножения.

5. Недвижимость

Недвижимость ценится всегда, даже в период кризиса. Кроме того, этот актив не подвержен инфляции.

5.1 Недвижимость на этапе строительства

Приобретая квартиру без отделки или на этапе строительства, следует застраховать возможные риски, например, банкротство застройщика или задержку сроков сдачи.

Стоимость страховки варьируется в пределах от 1% до 4,5% от цены недвижимости.

Плюсы и минусы вложений в недвижимость

Достоинства:

- можно сдать жилплощадь в аренду для получения пассивного дохода;

- есть шанс продать недвижимость дороже ее изначальной стоимости и получить доход;

- финансы будут защищены от инфляции;

- можно использовать недвижимость для личных нужд.

Недостатки:

- для первоначального взноса обычно требуется несколько сотен тысяч;

- низкая ликвидность;

- при утрате не застрахованной недвижимости вследствие порчи ее арендаторами, стихийных бедствий и т. д. вернуть деньги не удастся.

Расширяем инвест-портфель — куда еще инвестировать деньги

Инвестировать лучше в разные отрасли. Поэтому стоит рассмотреть все доступные варианты, способные принести доход.

1. Собственный бизнес

Лучшее решение для людей с предпринимательской жилкой и определенным коммерческим опытом — вложить финансы в свое дело.

Важно выбрать не столько перспективное направление, способное заинтересовать потенциальных клиентов, а то чем вы готовы заниматься 24 сутки и 7 дней в неделю.

Плюсы и минусы вложения денег в свой бизнес

Преимущества:

- можно управлять своими инвестициями, подстраивая бизнес под потребности рынка;

- успешные проекты привлекают со-инвесторов, позволяющих увеличить их доходность;

- заем на бизнес получить проще, чем на все остальные типы инвестирования;

- относительная свобода по сравнению с работой по найму.

Недостатки:

- риск потери финансов достаточно высок — по статистке через год продолжает работать лишь 1% бизнесов;

- при привлечении со-инвесторов придется пожертвовать определенной долей в проекте;

- многие активы имеют низкую ликвидность, например, продать закупленное оборудование без потерь проблематично.

2. Бизнес по франшизе

Не каждый решится рискнуть и открыть с нуля собственный бизнес.

Для этого требуется идея, разработка финансового плана, оттачивание технологии, стартовый капитал.

К счастью, существует возможность воспользоваться франшизой — готовым коммерческим вариантом с гарантированной доходностью и просчитанным периодом окупаемости.

Для открытия бизнеса по франшизе требуется подать заявку, оплатить паушальный взнос, пройти курс обучения и заключить договор, дающий право на получение лицензий, технологии производства и другой необходимой документации.

При этом можно рассчитывать на поддержку команды, готовой оперативно ответить на любой вопрос.

Имеет смысл изучить каталоги бизнес-франшиз и подобрать бизнес под ваши финансовый возможности и который увлечёт вас надолго.

Плюсы и минусы инвестиций в франшизу

Достоинства:

- работа бизнеса уже налажена, все возможные проблемы преодолены;

- бренд узнаваем, поэтому расходы на рекламу будут сразу окупаться;

- поддержка со стороны владельца франшизы.

Недостатки:

- отсутствует свобода действий, необходимо следовать установленным правилам;

- требуется потратиться на покупку франшизы;

- существует зависимость от стабильности дел франчайзи.

3. Биткоин (Криптовалюты), Майнинг

Биткоин в 2015-2018 годы стремительно рос и уже появились первые миллионеры, разбогатевшие на инвестициях в криптовалюту.

Но хайп (взрывной рост) закончился в 2019 и будет ли новое дыхание я сильно сомневаюсь.

В этой статье я подробно описал про инвестиции в биткоин и криптовалюту.

Еще один способ заработать — майнинг, т. е. добыча биткоинов и другой криптовалюты.

Для этого требуется создание сети из нескольких мощных вычислительных машин

Этот вид заработка с падение цен на крипту уходит в небытие. Расходы на оборудование и электричество не окупаются.

4. Антиквариат или коллекционные вещи

Некоторые произведения искусства стоят сотни и даже миллионы долларов.

Поэтому люди, разбирающиеся в этой сфере, могут получать не одну сотню процентов прибыли на их перепродаже.

При этом опасаться инфляции не придется — со временем антиквариат только дорожает.

Не обязательно иметь миллионы долларов для инвестиций в антиквариат.

Множество достойных вещей можно купить за тысячи долларов: мебель, оружие, вещи для внутреннего интерьера, машины и так далее.

5. Стартапы и Венчурные фонды

Венчурные фонды занимаются вложением в стартапы — проекты, которые только начали развиваться.

С одной стороны, такие инвестиции приносят тысячи процентов, но с другой — только 1-2 проекта из 100 оказываются прибыльными.

Создавать свой венчурный фонд это уже основывать бизнес структуру, но можно стать бизнес-ангелом и работать самостоятельно.

Необходимо прокачивать свою экспертизу, диверсифицировать инвестиции в разнонаправленные проекты, быть на слуху и на виду, что бы не упустить хорошие проекты.

6. P2P кредитование

Этот способ получения пассивного дохода предполагает заработок на процентах, полученных за выданные кредиты.

P2P кредитование реализуется через специальные сервисы, пользователи которых могут зарегистрироваться как в роли заемщика, так и в роли кредитора.

Огромный риск невозврата и нет залога.

7. Микрофинансовые организации (МФО)

Отдача от вложений в МФО — от 12% до 30% годовых.

При этом чем продолжительнее период инвестиций, тем выше доход. Минимальный срок составляет 3 месяца.

Необходимо понимать, что вклады в МФО не страхуются, из-за чего риски возрастают. Чтобы быть уверенным в получении дохода, следует выбирать надежную компанию.

8. Интернет проекты (онлайн бизнес)

В глобальной сети популярностью пользуются такие направления для инвестиций:

- контентные сайты;

- паблики в социальных сетях;

- CPA партнерки;

- онлайн-сервисы;

- приложения для смартфонов;

- онлайн-школы;

При грамотном подходе онлайн-проект может приносить высокий доход, при этом вложений потребуется минимум по сравнению с той же недвижимостью, но и работы намного больше.

9. Саморазвитие и образование

Многим это покажется странным, но самое выгодное инвестирование — это вложение в себя.

Ведь именно опыт и знания позволяют преумножать капитал.

Имея свободные финансы, стоит хотя бы часть из них расходовать на книги, посещение лекций, тренингов, семинаров и другие виды обучения.

10.Частное кредитование

Выдача займов под расписку, проще говоря быть как частный ломбард. Вы одалживаете деньги под залог и под процент.

Очень высокая доля невозвратов таких кредитов.

Проблемы при взыскании и реализации имущества должника, особенно при займе под недвижимость.

Калькулятор инвестиций

Калькулятор сложных процентов позволяет рассчитать сумму, которая накопится при условии стабильной доходности вложений.

Требуется ввести сумму начального депозита, количество периодов и доходность за первый период в процентах.

При необходимости можно указать объем довложений. После этого следует нажать «Рассчитать».

Задайте цель

Доход в месяцНакопить суммуДИНАМИКА ИЗМЕНЕНИЯ ДОХОДА

срок выхода на желаемый доход

|

|

||

|

|

||

|

|

|

|

Результаты инвестирования

Сумма на аккаунте

чистый доход за

весь период

сумма собственных

инвестиций

Сколько нужно денег, чтобы начать инвестировать и получать ежемесячный доход

Теоретически начать инвестировать можно с любой суммы, но в определенных отраслях есть минимальный порог вложений.

Например, большинство банков требуют, чтобы у потенциального вкладчика было не менее 1 тыс. рублей.

Как начать инвестировать: правило 4-х конвертов

Система четырех конвертов эффективна для тех, кто тратит больше, чем зарабатывает и постоянно влезает в долги.

Требуется посчитать сумму месячного дохода и отложить 10%, а лучше 20%, из нее на инвестирование.

Из оставшейся суммы надо вычесть коммунальные платежи и другие обязательные расходы. Остальные деньги нужно разложить по 4 конвертам.

Каждую неделю разрешается вскрывать по одному конверту и тратить из него деньги.

Золотые правила правильного инвестора — ТОП-7

Правило 1. Создайте подушку безопасности

Потеря вложений не должна существенно повлиять на материальное благополучие инвестора. Для этого надо иметь достаточно финансов, которыми можно свободно распоряжаться в случае необходимости.

Правильным будет иметь заначку наличными на 3-6 месяцев ваших ежемесячных расходов.

Правило 2. Не кладите все яйца в одну корзину

Вкладывать капитал в один актив — слишком рискованно, разумнее распределить финансы по разным отраслям.

Правило 3. Заранее оценивайте риски

Из высокодоходных проектов с повышенным риском нужно выводить финансы как можно быстрее. Если вероятность потерь больше шанса заработать, не следует надеяться на удачу.

Правило 4. Проверяйте информацию

Важно внимательно изучать условия вложения капитала, чтобы не столкнуться с неприятными неожиданностями, например, снижением процентной ставки.

Правило 5. Выбирайте победителей

Не стоит геройствовать, поддерживая проекты, которые обречены на провал. Такие вложения не принесут выгоды ни одной из сторон.

Найдите тех кто уже удачно инвестируете и перенимайте опыт.

Правило 6. Долгосрочность перспективы

Постоянное перекладывание денежных средств из одного места в другое увеличивает риск потерять их. Разумнее сразу инвестировать на продолжительный срок.

Правило 7. Генерируйте пассивный доход

Только инвестиции, приносящие стабильный доход, способствуют постоянному приросту капитала.

Куда вложить средства, чтобы зарабатывать — конкретные примеры

Пример вложения денег №1 (от 5000 рублей)

Сумму от 5 тыс. рублей можно положить на депозит, инвестировать в ПАММ-счета или потратить на посещение семинаров и тренингов.

Пример вложения денег №2 (от 50 000 рублей)

На 50 тыс. рублей можно приобрести ценные бумаги, инвестировать в ПАММ-счета или ПАММ-портфель.

Пример вложения денег №3 (от 1 000 000 рублей)

Имея сумму 1 млн. рублей, можно рассматривать бизнес по франшизе или приобрести квартиру на этапе строительства.

Ответы на часто задаваемые вопросы

Вопрос 1. Реально ли инвестировать деньги под 50 процентов на 24 часа?

Заработать за короткий промежуток времени возможно при помощи выдачи микрозаймов. Процентную ставку в этом случае регулирует сам кредитор.

Вопрос 2. Куда поместить деньги (рубли), чтобы не потерять их?

На фоне экономической нестабильности хранить денежные средства в рублях не надежно.

Самым разумным будет обменять их пополам на евро и доллары, а уже их инвестировать в ПАММ-счета и купить надежные ценные акции и облигации.

Вопрос 3. Куда можно вложить 100 тысяч рублей, чтобы они приносили доход?

Считают наиболее перспективными следующие варианты вложений:

- в себя;

- в ПАММ-счета;

- в ETF;

- в акции.

Грамотное вложение позволит получать стабильный дополнительный доход.

Вопрос 4. Куда и как выгодно вложить деньги в Интернете, чтобы получить быструю прибыль?

Стоит обратить внимание на такие виды онлайн-инвестирования:

- в самостоятельный трейдинг;

- в дешевые акции с потеницалом большого роста;

- в ПАММ-счета;

Перед тем, как выбрать тот или иной вариант, нужно просчитать доходность и риски.

Инвестирование капитала значительно выгоднее его хранения, ведь только вложения могут защитить финансы от обесценивания.

При разумном подходе можно заставить деньги работать и приносить стабильный доход. Но чтобы не остаться в проигрыше, следует заранее оценить возможные риски и не инвестировать все средства в одну отрасль.

4 thoughts on “Куда вложить деньги — 14+1 идей для инвестирования”

Comments are closed.